Als Immobilienbesitzer Deine Grundsteuerklärung abgeben. Immocloud unterstützt Dich hierbei und vereinfacht den Prozess – ganz einfach ohne ELSTER. In der Regel benötigst Du nicht länger als 15 Minuten pro Objekt und zahlst nur 24,90 € für Deine Grundsteuerklärung!

Einfach online

Grundsteuererklärung ohne ELSTER in 15 Minuten abgeben – mit immocloud!

- Schnelle und verschlüsselte Datenübermittlung

- Kein ELSTER Zugang erforderlich

- Für alle Immobilienbesitzer und alle Bundesländer

- Nur 24,90€ pro Grundsteuererklärung

In Kooperation mit:

In nur 3 Schritten zu Deiner Grundsteuerklärung

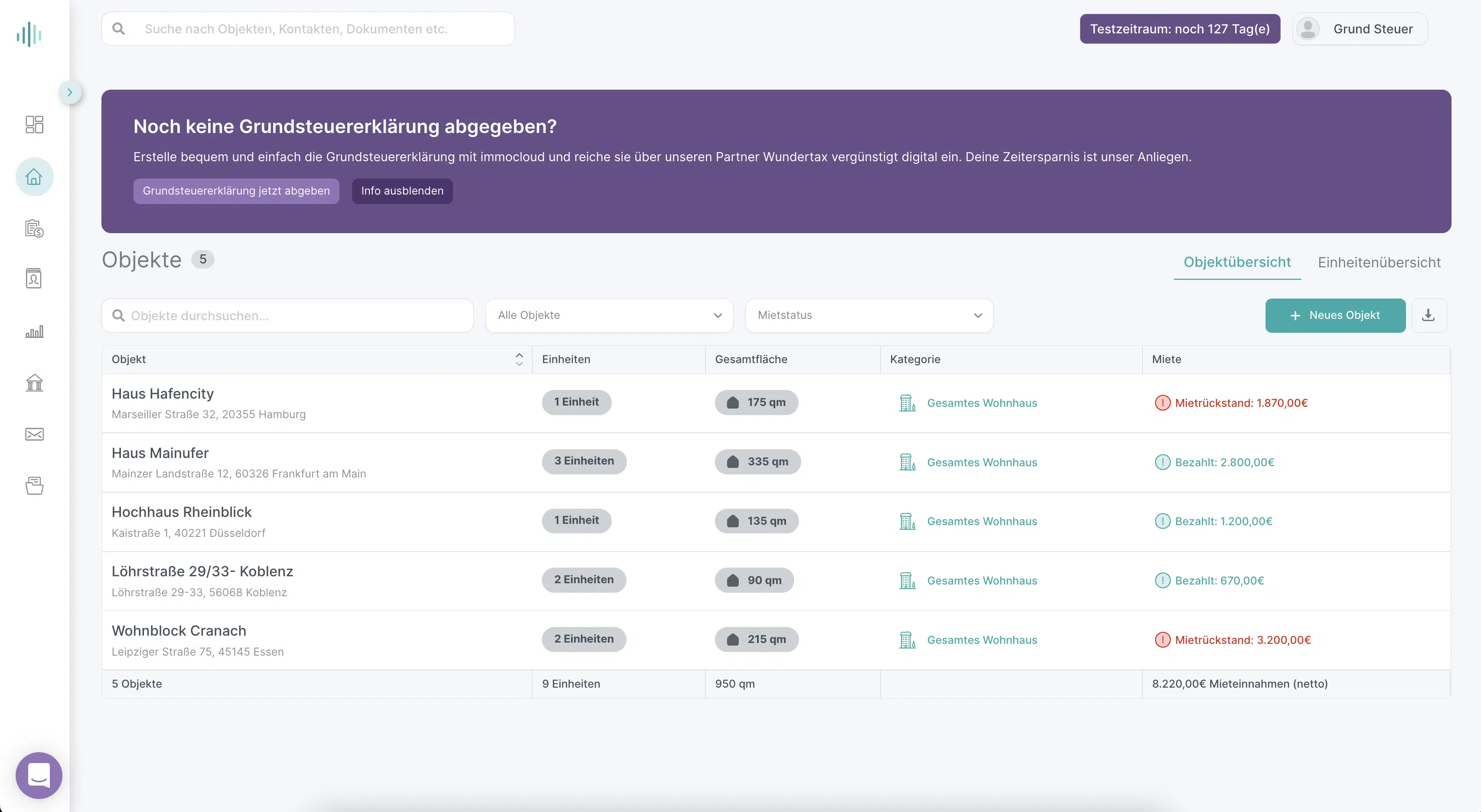

1. Bei immocloud registrieren oder einloggen

Registriere dich jetzt kostenlos und unverbindlich bei immocloud. Als neuer Nutzer erhältst Du 45 Tage kostenfreien Zugang zu immocloud und kannst hierüber deine Grundsteuerklärung abgeben. Du bist bereits Kunde von immocloud? Dann logge dich hier ein.

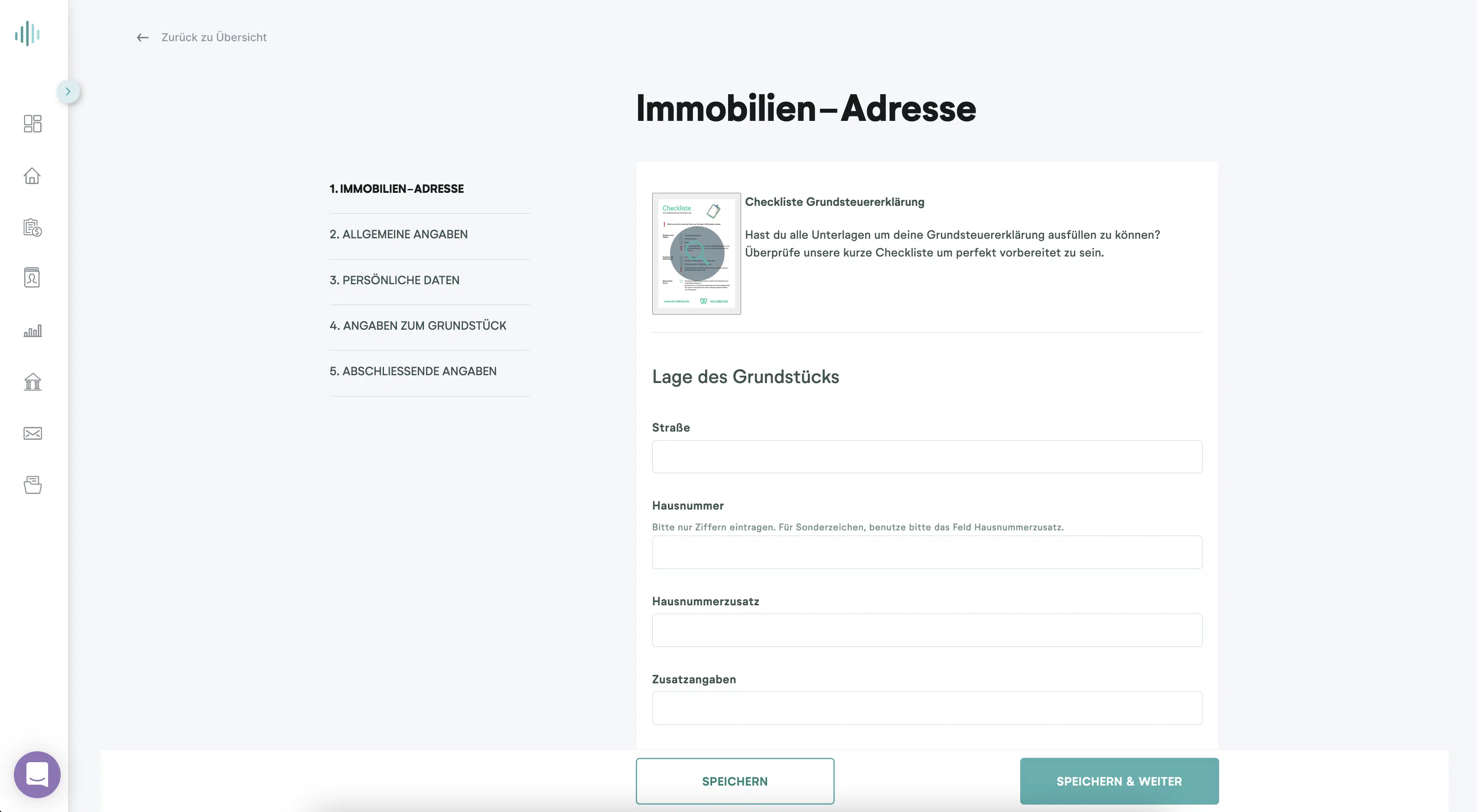

2. Daten zu Deiner Immobilie angeben

Im zweiten Schritt übermittelst Du die notwendigen Daten zu deiner Immobilie, dies sind beispielsweise die Wohn- und Grundstücksfläche oder die Art der Immobilie. Nutzt Du immocloud bereits für die Verwaltung Deiner Immobilien, so können wir viele Daten für Dich bereits ausfüllen.

3. Prüfung und Übermittlung an das Finanzamt

Zum Abschluss werden Deine Angaben auf Plausibilität überprüft und anschließend verschlüsselt an das Finanzamt übermittelt – ganz einfach ohne zusätzlichen ELSTER-Zugang.

Starte jetzt Deine Grundsteuerklärung mit immocloud.

Bist Du bereits Kunde oder möchtest Du Dich registrieren?

Finde in wenigen Sekunden heraus, wie hoch Deine neue Grundsteuer sein wird!

Nutze immocloud und übergebe Deine Feststellungserklärung zur Grundsteuer direkt online über unseren Kooperationspartner Wundertax.

- Schnelle und verschlüsselte Datenübermittlung

- Kein ELSTER Zugang erforderlich

- Für alle Immobilienbesitzer und alle Bundesländer

- Nur 24,90€ pro Grundsteuererklärung

Häufige Fragen

Wer muss eine Grundsteuererklärung abgeben?

Wer zum 01.01.2022 Eigentümerin oder Eigentümer von Grundbesitz war, ist zur Abgabe einer Grundsteuererklärung verpflichtet.

Bis wann muss die Feststellungserklärung abgegeben werden?

Die Feststellungserklärung muss bis spätestens 31. Januar 2023 abgegeben werden.

Wie soll die Feststellungserklärung eingereicht werden?

Grundsätzlich besteht die gesetzliche Vorgabe der elektronischen Datenübermittlung. Dies ist bequem und ohne ein ELSTER Zugang mit immocloud möglich.

Handelt es sich um eine bundeseinheitliche Regelung?

Nein, es gibt das Bundesmodell, welches aber nicht von allen Bundesländern einheitlich verwendet wird.

Die Länder Baden-Württemberg, Bayern, Hamburg, Hessen und Niedersachsen haben von der sogenannten Öffnungsklausel gebrauch gemacht und die Bewertung des Grundvermögens für Zwecke der Grundsteuer Landes gesetzlich geregelt. Das Saarland und Sachsen haben die Öffnungsklausel genutzt, um vom Bundesgesetz abweichende Steuermesszahlen einzuführen.

Mit der Hilfestellung von immocloud müssen sich Immobilienbesitzer nicht langwierig über die jeweiligen Modelle informieren, da die jeweiligen Modell bei der Abgabe digital berücksichtigt werden.

Deine Frage ist nicht dabei?

Wissenswertes zur Grundsteuerreform für Immobilienbesitzer

Die Grundsteuerreform sorgt derzeit für erhebliche Diskussionen, alle Grundstücks- und Immobilieneigentümer müssen eine sogenannte Erklärung zur Feststellung des Grundsteuerwerts bei ihrem Finanzamt abgeben. Was dahinter steckt und was die Grundsteuer überhaupt soll, erklären wir Dir hier.

Bis zu ihrer Reform haben sich wohl nur die wenigsten Immobilieneigentümer Gedanken über das Thema Grundsteuer gemacht. Seit einer Entscheidung des Bundesverfassungsgerichts aus dem Jahr 2018 hat sich das geändert, vor allem weil nun alle Grundstücks- und Immobilieneigentümer ihre Daten ans Finanzamt übermitteln müssen. Der Hintergrund: zur Bemessung der Grundsteuer dient der sogenannte Einheitswert einer Immobilie. Dieser wird von den Finanzämtern in einem standardisierten Verfahren festgestellt. In Westdeutschland gelten jedoch noch immer die Werte von 1964, in Ostdeutschland sogar diejenigen von 1935. Diese veralteten Werte behandeln gleichartige Grundstücke unterschiedlich und deshalb erklärte sie das höchste deutsche Gericht für verfassungswidrig. Im Jahr 2019 beschloss der Gesetzgeber daher eine Grundsteuerreform, deren Herzstück die Berechnung neuer Einheitswerte bildet. Diese gelten ab 2025 und heißen dann Grundsteuerwert. Allerdings hat sich der Fiskus ein ausgesprochen kompliziertes Verfahren ausgedacht, so schlägt das Thema Grundsteuer derzeit hohe Wellen.

So wird die Grundsteuer berechnet

Die Grundsteuer wird auf den Grundbesitz erhoben und ihre Einnahmen fließen ausschließlich den Städten und Gemeinden zu – damit zählt sie zu den wichtigsten Einnahmequellen der Kommunen. Die Höhe der Grundsteuer ergibt sich aus folgender Multiplikation:

Einheitswert x Grundsteuermesszahl x Hebesatz = Grundsteuer

An dieser Berechnung ändert sich durch die Reform nichts, lediglich der Einheitswert wird derzeit neu festgelegt. Die Grundsteuermesszahl ist gesetzlich vorgegeben und wurde aufgrund der enormen Wertsteigerungen zuletzt gesenkt, für sozialen Wohnraum gelten noch weiter reduziere Werte. Den Hebesatz legen die Gemeinden selbständig fest – schließlich handelt es sich um eine kommunale Angelegenheit. Die folgende Beispielberechnung des Bundesfinanzministeriums zeigt Dir das Prinzip. Angenommen wird ein Einheitswert von 310.100 Euro, die Steuermesszahl liegt bei 0,31 ‰ und der Hebesatz beträgt 421.

310.100 Euro x 0,31 ‰ x 421 % = 404,71 Euro/Jahr

Der Immobilienbesitzer aus dem Beispiel muss also knappüber 400 Euro pro Jahr an Grundsteuer bezahlen.

Wo der Einheitswert herkommt

Wieviel Grundsteuer Du bezahlst, richtet sich vor allem nach der Lage. Denn sowohl der Hebesatz, als auch der Einheitswert richten sich nach dem jeweiligen Ort der Immobilie. Dieses Prinzip ergibt auch Sinn, so erzielen Wohnungen in guten Gegenden deutlich höhere Erträge als solche in strukturschwachen Gebieten. Unternehmer kennen diesen Zusammenhang von der Gewerbesteuer. Daher legen die Gemeinden den Hebesatz meist nach Wirtschaftskraft fest. Die Sätze für alle Kommunen hierzulande findest Du beim Statistischen Bundesamt. Etwas komplizierter gestaltet sich die Suche nach dem Einheitswert, denn dieser wird individuell für jede Immobilie berechnet. Noch gelten die Zahlen von 1974 bzw. 1935, ab 2025 kommen dann die Ergebnisse der derzeit laufenden Feststellungserklärung zum Einsatz. Zu den dafür relevanten Faktoren gehören etwa der Bodenrichtwert, die Grundstücksfläche, die Miteigentumsanteile bei Eigentümergemeinschaften, die Wohnfläche, das Alter des Gebäudes und die statistisch erzielbare Nettokaltmiete. All diese Angaben musst Du bei der derzeit laufenden Grundsteuerreform an das Finanzamt übermitteln.

Übrigens: immocloud unterstützt Dich digital bei der Erklärung zur Feststellung des Grundsteuerwerts!

Grundsteuer auf die Mieter umlegen

Die Grundsteuer gehört zu den Kostenblöcken, die Du auf Deine Mieter umlegen darfst und daran ändert sich auch durch die Reform nichts. Die rechtliche Grundlage dafür ergibt sich aus der Betriebskostenverordnung (BetrKV) und findet sich unter § 2, Punkt 1. Demnach darf die Grundsteuer im Rahmen der Nebenkostenabrechnung als Betriebskosten ausgewiesen werden, ein entsprechender Passus findet sich meist im Mietvertrag. Bist Du Dir nicht ganz sicher, solltest Du Mietverträge und Betriebskostenabrechnungen Deiner Mieter unter die Lupe nehmen. Viele Mietervereine nehmen die Grundsteuerreform übrigens zum Anlass, ihre Mitglieder zu einer Überprüfung der Wohnungsangaben anzuhalten. Du solltest also darauf achten, dass die Wohnungsgrößen in Deinen Mietverträgen korrekt angegeben sind.

Das neue Grundsteuer-ABC

Vielleicht ist es Dir beim letzten Grundsteuerbescheid aufgefallen, dort dürfte Grundsteuer B stehen. Dieses B bezeichnet die Grundsteuerart. Die Grundlage dafür bildet § 25 Grundsteuergesetz, wonach jede Gemeinde zwei verschiedene Hebesätze für ihr Gebiet festlegen darf. Ab 2025 sind es sogar drei, falls die Gemeinde in einem Bundesland liegt, in dem das Bundesmodell für die neue Grundsteuer gilt:

- Grundsteuer A gilt für Betriebe der Land- und Forstwirtschaft,

- Grundsteuer B gilt für bebaute oder unbebaute Grundstücke und

- Grundsteuer C wird mit der Reform für baureife Grundstücke eingeführt.

B gilt beispielsweise für Einfamilien- und Mehrfamilienhäuser sowie Eigentumswohnungen, sie dürfte für Dich als Vermieter relevant sein. Die neue Variante C soll den Gemeinden ermöglichen, baureife, aber unbebaute Grundstücke höher zu besteuern. Mit Hilfe der steigenden Belastung sollen die Eigentümer von Brachen dazu gedrängt werden, Wohnraum zu schaffen. Bislang wurden dies oftmals gezielt gekauft, nicht um zu bauen, sondern um auf steigende Preise zu spekulieren. Diese Spekulation will der Gesetzgeber unattraktiv machen.

Exkurs: Föderalismus in der Praxis

Nicht alle Bundesländer verwenden das Bundesmodell, Baden-Württemberg, Bayern, Hamburg, Hessen, Niedersachsen, das Saarland und Sachsen verzichten auf die Grundsteuer C und nutzen stattdessen modifizierte Varianten A und B. Als Grund geben sie das komplizierte Verfahren und rechtliche Fragen an. Dagegen werden Berlin, Brandenburg, Bremen, Mecklenburg-Vorpommern, Nordrhein-Westfalen, Rheinland-Pfalz, Sachsen-Anhalt, Thüringen und Schleswig-Holstein die Grundsteuer C einführen. Ob und in wieweit die verschiedenen Varianten rechtssicher sind, werden vermutlich die Gerichte entscheiden.

Starte jetzt Deine Grundsteuerklärung mit immocloud.

Bist Du bereits Kunde oder möchtest Du Dich registrieren?